Guia Completo: Crédito Rural com a Creditares

As linhas de crédito são recursos disponibilizados por instituições financeiras para pessoas físicas ou empresas, na forma de empréstimo ou financiamento. Portanto, as linhas de crédito rural são financiamentos destinados exclusivamente a pessoas e cooperativas que atuam como produtoras rurais. O objetivo é melhorar os processos e trazer mais vantagem competitiva a eles.

O agronegócio, somente em 2022, contribuiu com 25% do PIB do Brasil, que foi calculado em R$10 trilhões naquele ano, de acordo com dados do Centro de Estudos Avançados em Economia Aplicada (Cepea/Esalq/USP) em parceria com a Confederação da Agricultura e Pecuária do Brasil (CNA). Assim, o crédito rural garante ofertas de financiamento para o segmento da agricultura, visto que os gastos envolvidos com as atividades da agropecuária podem ser altos e complexos.

O que é considerado Crédito Rural?

Crédito rural é todo tipo de serviço de financiamento destinado aos ciclos de produção na agropecuária. Trata-se de uma modalidade de investimento no setor agrícola, que pode ser convertida em bens e serviços, com a função de estimular a industrialização e a comercialização dentro desse campo, sendo sempre útil para o produtor.

O crédito rural surgiu como um serviço para atender a uma das principais demandas do produtor rural brasileiro. Atualmente, faz parte das ferramentas da política de desenvolvimento agrícola nacional, tendo em vista que é institucionalizado pela Lei nº 4.829/1965 e é o recurso mais utilizado pelos governos como forma de apoio à agropecuária brasileira.

Como funciona o Crédito Rural?

O crédito rural funciona de modo semelhante a um financiamento. Instituições financeiras oferecem linhas de crédito aos clientes, com a definição de prazos, limites e demais condições. Esses créditos podem ser utilizados pelos produtores rurais e cooperativas para aumentar os investimentos nas propriedades, nos maquinários e nas estratégias de cultura.

Além disso, todas as atividades de crédito rural são baseadas na regulamentação vigente e no Manual de Crédito Rural (MCR), do Banco Central do Brasil (BACEN). Além disso, são coordenadas pelo Sistema Nacional de Crédito Rural (SNCR), composto pelas instituições financeiras autorizadas a oferecer essa modalidade como linhas de crédito aos clientes.

Para que os serviços de crédito rural atendam às necessidades do público e estejam de acordo com os interesses nacionais, foi necessária a criação de normas operativas, monitoradas pelo Conselho Monetário Nacional (CMN), que visam, então:

- Organizar a análise, a origem e a dotação dos recursos dessa modalidade.

- Definir as diretrizes sobre a aplicação e o controle de crédito.

- Estabelecer e ampliar a disponibilidade de programas de crédito voltados para a agropecuária.

- Descrever os critérios de distribuição do crédito, em ordem de prioridade e seleção.

Os fundos utilizados para a realização do empréstimo dessa modalidade de financiamento têm diversas origens. Por exemplo, alguns exemplos são os depósitos de poupança rural, fontes fiscais do Banco Nacional de Desenvolvimento Econômico e Social (BNDES) e de Fundos Constitucionais, além de recursos diretos das instituições financeiras vinculadas ao SNCR.

O que é preciso para pegar Crédito Rural?

Para acessar o crédito rural, é necessário:

- Ser produtor rural.

- Ter a certidão negativa de débito do Imposto Territorial Rural (ITR).

- Apresentar um projeto técnico.

- Fazer proposta de financiamento rural.

- Ter um documento que comprove a posse do imóvel rural.

Primeiramente, é preciso ser um produtor rural comprovado. Se o seu negócio é de pequeno porte, é necessário emitir uma Declaração de Aptidão ao Produtor (DAP), feita por uma instituição credenciada pelo Governo Federal, antes de dar início à solicitação em uma organização financeira.

Além disso, é importante destacar que essa modalidade de financiamento é dificilmente concedida para pessoas com restrição de crédito. Por esse motivo, ter o nome limpo vai garantir uma maior chance de acesso a alguma linha de crédito.

Todo produtor rural, ao solicitar os serviços de financiamento, deve apresentar os objetivos com o empréstimo. Elaborar um plano com a maneira que se pretende aplicar o valor do crédito rural faz toda a diferença para conseguir a aprovação da solicitação.

Com um plano definido, é possível estabelecer também qual é o orçamento para atender às metas. Portanto, é recomendado começar a preparação para a solicitação de crédito rural pelo planejamento para, assim, identificar o valor necessário para realizar os objetivos.

Por fim, existem alguns documentos essenciais para levar à instituição financeira para garantir a análise de crédito e atestar as informações apresentadas. O MCR estabelece documentações pessoais e do negócio para que o pedido seja aprovado.

Quais são os documentos para pedir Crédito Rural?

Dentre os documentos exigidos para pegar crédito rural, destacam-se:

- RG e CPF.Certidão de casamento (caso tenha).

- Comprovante de renda.

- Comprovante de residência.

- Cartão do produtor rural.

- Registro do imóvel rural.

- Documento de aptidão ao PRONAF (DAP).

- Contrato de arrendamento.

- ITR e CCIR.

- Documento de bens móveis e imóveis.

- Cadastro Ambiental Rural (CAR) atualizado.

- Outorga de água, se necessário, como em caso de atividades de irrigação.

- Licença ambiental ou dispensa.

- Carta de Anuência.

- Documento que comprove a produção agrícola ou pecuária.

- Documento demonstrativo e de controle sanitário sobre movimentação de trânsito animal.

- Declaração de Aptidão do Produtor (DAP) — para pequenos produtores.

- Declaração ambiental — nos estados que solicitarem esse documento.

É válido destacar que cada instituição financeira pode definir a lista de documentos exigidos para a solicitação de crédito rural, embora esses sejam os comprovantes solicitados pela maioria das organizações. Desse modo, é necessário consultar os critérios com antecedência para reunir toda a documentação necessária.

Além disso, é importante considerar que o MCR também levanta a exigência de classes de documentos comprobatórios. Por esse motivo, as instituições podem definir as documentações que sirvam para atestar informações.

10 Serviços de Crédito Rural

1. Programa Nacional de Apoio ao Médio Produtor Rural (Pronamp)

- Taxas de Juros: Moderadas, com condições favoráveis para médios produtores.

- Documentação: Documentos pessoais, comprovante de renda, projeto técnico de investimento.

- Tempo Médio: Pode variar de acordo com o banco e a análise de crédito, geralmente algumas semanas.

2. Programa de Construção de Armazéns (PCA)

- Taxas de Juros: Moderadas, com incentivos para investimentos em armazenamento.

- Documentação: Documentos pessoais, projeto técnico de construção do armazém, licenças e autorizações necessárias.

- Tempo Médio: Pode ser mais longo devido à necessidade de aprovações adicionais e licenciamento.

3. Programa de Modernização da Frota de Tratores Agrícolas e Implementos Associados e Colheitadeiras (Moderfrota)

- Taxas de Juros: Competitivas, com condições especiais para aquisição de equipamentos agrícolas.

- Documentação: Documentos pessoais, comprovante de renda, proposta de aquisição do equipamento.

- Tempo Médio: Depende da disponibilidade do equipamento e do processo de aprovação do crédito.

4. Curto Prazo (Reais)

- Taxas de Juros: Variam de acordo com a instituição financeira e o perfil do cliente, geralmente alinhadas com a taxa SELIC.

- Documentação: Documentos pessoais, comprovante de renda, garantias conforme exigido pela instituição financeira.

- Tempo Médio: Rápido, geralmente algumas semanas para análise e liberação, dependendo da burocracia do banco.

5. Curto Prazo (Dólar)

- Taxas de Juros: Indexadas à variação cambial e a taxas de referência internacionais.

- Documentação: Documentos pessoais, comprovante de renda, garantias cambiais.

- Tempo Médio: Relativamente rápido, sujeito à análise de risco cambial e burocracia.

6. Longo Prazo (Dólar)

- Taxas de Juros: Fixas ou variáveis, atreladas a indicadores internacionais.

- Documentação: Documentos pessoais, comprovante de renda, garantias cambiais, projeto técnico detalhado.

- Tempo Médio: Mais demorado, devido à complexidade das transações e análise de risco.

7. BNDES Dólar VC+ (Máquinas)

- Taxas de Juros: Competitivas, com prazos e carências diferenciados para aquisição de maquinário agrícola.

- Documentação: Documentos pessoais, projeto técnico, garantias conforme exigido pelo BNDES.

- Tempo Médio: Geralmente algumas semanas, sujeito à análise e aprovação do BNDES.

8. BNDES Dólar VC+ (Armazém)

- Taxas de Juros: Atrativas, com condições especiais para projetos de construção e modernização de armazéns.

- Documentação: Documentos pessoais, projeto técnico, garantias conforme exigido pelo BNDES.

- Tempo Médio: Pode ser mais longo devido à necessidade de aprovações adicionais e licenciamento.

9. RENOVAGRO Ambiental

- Taxas de Juros: Subsidiadas, com incentivos para práticas agrícolas sustentáveis.

- Documentação: Documentos pessoais, projeto técnico de investimento em práticas sustentáveis.

- Tempo Médio: Similar ao Pronaf, dependendo da instituição financeira e complexidade do projeto.

10. PROIRRIGA

- Taxas de Juros: Acessíveis, com condições especiais para financiamento de sistemas de irrigação.

- Documentação: Documentos pessoais, projeto técnico de implantação do sistema de irrigação.

- Tempo Médio: Geralmente algumas

semanas, sujeito à análise e aprovação do banco.

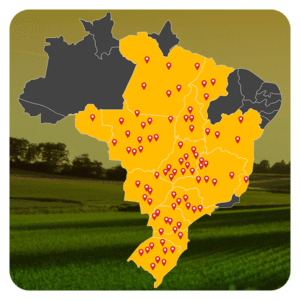

A Creditares e o apoio ao Produtor Rural

A Creditares trabalha com todas essas linhas de crédito rural, facilitando o acesso dos produtores a financiamentos que podem transformar suas operações agrícolas. Através da plataforma da Creditares, o processo de obtenção de crédito se torna mais ágil e menos burocrático, permitindo que os produtores foquem em suas atividades essenciais enquanto a Creditares cuida dos trâmites financeiros.

A Creditares, com o Agro Banker, atua como uma ponte entre os produtores rurais e as instituições financeiras, oferecendo suporte completo desde a análise inicial até a liberação do crédito. Além disso, a plataforma ajuda a organizar a documentação necessária e oferece orientações detalhadas para cada tipo de crédito, garantindo que os produtores estejam bem informados e preparados para cada etapa do processo.

A Importância de disseminar informações sobre Crédito Rural

Divulgar informações sobre os diferentes serviços de crédito rural é crucial para o desenvolvimento do agronegócio no Brasil. Muitos produtores ainda desconhecem as opções disponíveis ou os benefícios que esses financiamentos podem trazer para suas operações. Por isso, a Creditares se compromete a educar e informar os produtores sobre as melhores práticas e oportunidades de financiamento, contribuindo para um setor agrícola mais forte e competitivo.

Com o acesso facilitado ao crédito rural, os produtores podem investir em tecnologia, melhorar suas infraestruturas, expandir suas operações e adotar práticas mais sustentáveis. Isso não só aumenta a produtividade, mas também fortalece a economia rural e, por extensão, a economia nacional.

Conclusão

A Creditares está comprometida em apoiar os produtores rurais, oferecendo uma plataforma eficiente e acessível para obtenção de crédito rural. Ao facilitar o acesso a essas linhas de crédito, a Creditares contribui diretamente para o fortalecimento do agronegócio brasileiro, promovendo um desenvolvimento sustentável e inovador no campo.